「断然おトク!: 知って得する税金のカラクリ」

今日は【貯める力】

会社員の手取りを増やす控除について

お話しします。

●寄付で応援、税金もスマートに!~ふるさと納税で賢く得しよう~

『寄付金控除』についてです。

最たる例は

『ふるさと納税』です。

この控除は何かというと

10万円寄付すると

9万8千円税金を引いてあげるという

控除のことです。

これは年末調整がいらないんですよ。

年末調整がいらなくて

ワンストップ特例制度を使ったら

できる。

10万円寄付すると

9万8千円税金を引いてくれる。

この寄付した分の中から

いくらか返礼品がもらえる。

返礼品は各自で選ぶ。

だからこれは

税金が直接安くなるのではなく

間接的に安くなる。

同じ税金を払うにしても

その分いくらか商品をもらえる。

だから直接的に払うお金が減る

という控除じゃないんです。

ふるさと納税というのは

結構色んな所で情報が出てるので

ザックリこのぐらいでいいと思います。

●未来をつくる、賢い選択~iDeCoで資産形成をはじめよう~

個人型確定拠出年金

いわゆる『iDeCo』ですね。

これは最近話題になってますよね?

ただこれも話し出すと

なかなか長くなっちゃうので

また別の機会にやりたいと思います。

iDeCoというのは控除の中に入る商品だ

ということを認識しておいて下さい。

●生命保険料控除や医療費控除、賢く使って未来を守る!

他にも控除はたくさんあります。

・生命保険料控除 最高12万円

・地震保険控除 最高5万円

・医療費控除

などいっぱいあります。

沢山生命保険や地震保険払ってたりとか

支払った医療費が

年間10万円超えた分の医療費控除とか

ただこれら全部足しても

金額がそんなに大きくならないんですよ。

生命保険に沢山入ってる人でも

最高12万円だし

地震もそうだし

それから医療費控除も

高額療養費医療制度というのがあるので

年間10万円なかなか支払いで超える人って

そんなにいないですからね。

だから金額が

あまり大きくないんですよね。

しかもこれらは基本的に

保険に入った時に使える控除なんですけど

私は保険は一部を除いて

いらないと伝えています。

まず基本的には

上限値を超える事は無いと思うので

だから割愛します。

もしもこれを払っている人は

年末調整の時に申告する必要があります。

●年末調整、賢い申告で得られる還付金のチャンス!

控除というのは年末調整の時に申告するんですよ。

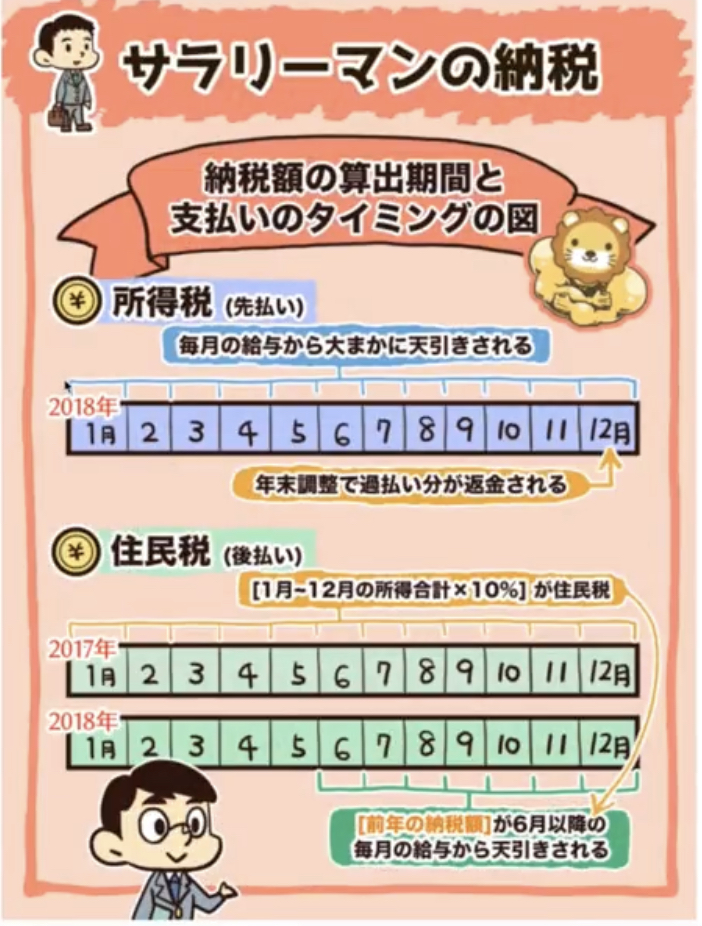

(サラリーマンの納税 出典:リベラルアーツ大学)

所得税というのは先払いでしたね。

毎月の給料から先に

ザックリ天引きされている。

だからこの控除というのは

・誰が保険をいくら払ってたか

・誰が扶養何人いるか

わからないじゃないですか。

だからザックリ先に天引きしておいて

最後の12月に年末調整

「これだけ僕たち控除があります」

と申告するんです。

課税所得が減るので

返金されるんですよ。

なので控除がある人は

沢山返金される事になります。

~~~つづく~~~

Special Thanks college president Ryo.

●おまけ

≪≪Chat-GPTくんによる要約→perplexityちゃんによる文章まとめ≫≫

ふるさと納税は寄附金控除の一種で、10万円寄付すると2,000円を引いた9万8,000円が税金から控除されます。年末調整が不要で、ワンストップ特例制度を利用することで手続きが簡単です。また、寄附に対して返礼品がもらえるため、税負担が間接的に軽減されます。

その他の控除には、個人型確定拠出年金(iDeCo)、生命保険料控除(最高12万円)、地震保険控除(最高5万円)、医療費控除があります。特に医療費控除は、年間10万円を超えた分が対象ですが、実際に超える人は少ないです。

控除は年末調整時に申告する必要があり、所得税は給与から先に天引きされています。控除を申告することで課税所得が減り、返金の可能性が高まります。これらの制度を賢く活用することで、実質的な手取りを増やすことが可能です。保険関連の控除については、上限額を考慮しつつ必要性を検討することも重要です。

Citations:

[1] https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1155.htm

[2] https://www.nta.go.jp/taxes/shiraberu/shinkoku/tokushu/keisubetsu/furusato.htm

[3] https://furusato.asahi.co.jp/howto/other/post-1059/

[4] https://www.jsrpd.jp/mirai04/

[5] https://www.satofull.jp/static/calculation01.php

[6] https://www.city.okayama.jp/kurashi/0000004172.html

[7] https://www.soumu.go.jp/main_sosiki/jichi_zeisei/czaisei/czaisei_seido/furusato/mechanism/deduction.html

[8] https://www.furusato-tax.jp/about/simulation

≪≪Chat-GPTくんによる英訳≫≫

Today’s Topic: [Power of Saving]

Let’s talk about deductions that can increase the take-home pay of employees.

【Support through Donations: Be Smart with Taxes! – Make Smart Gains with Hometown Tax Payment】

This is about “donation deductions.”

The prime example is “Hometown Tax Payment.”

So what is this deduction?

If you donate 100,000 yen,

you get 98,000 yen deducted from your taxes.

This deduction doesn’t require year-end adjustments.

If you use the one-stop special provision, it can be done without year-end adjustments.

When you donate 100,000 yen,

they will deduct 98,000 yen from your taxes.

From this donation, you can receive some return gifts.

You can choose the return gifts yourself.

So, this doesn’t directly reduce your taxes; it reduces them indirectly.

Even if you pay the same amount of tax,

you get some products in return.

Thus, it’s not a deduction that directly reduces the amount of money you pay.

Hometown Tax Payment has a lot of information available,

so I think this overview is sufficient.

【Creating the Future: Make Smart Choices – Start Asset Formation with iDeCo】

This is the individual-type defined contribution pension, commonly known as “iDeCo.”

This has been a hot topic recently, right?

However, if I start talking about this, it can get lengthy,

so I’d like to cover it on another occasion.

Please recognize that iDeCo is a product that falls under deductions.

【Using Life Insurance and Medical Expense Deductions Wisely to Protect the Future!】

There are many other deductions available.

- Life insurance premium deduction: up to 120,000 yen

- Earthquake insurance deduction: up to 50,000 yen

- Medical expense deduction: etc.

There are plenty of options.

If you pay a lot for life or earthquake insurance,

or if your medical expenses exceed 100,000 yen in a year,

you can claim the medical expense deduction.

However, even if you add all these up,

the total amount is not that substantial.

Even for someone who has a lot of life insurance, it’s a maximum of 120,000 yen,

and the same goes for earthquake insurance.

Regarding medical expense deductions,

there’s a high-cost medical care system in place,

so not many people exceed 100,000 yen in payments in a year.

Therefore, the amounts tend to be rather small.

Moreover, these deductions can generally be used when you take out insurance,

but I advise that, except for some cases,

insurance is unnecessary.

I believe it’s unlikely that one would exceed the upper limit,

so I will skip over this.

If you are paying for these, you need to declare it during the year-end adjustments.

【Year-End Adjustments: The Opportunity to Gain Refunds through Smart Declaration!】

Deductions need to be declared during the year-end adjustments.

(Taxation for Salaried Workers: Source: Liberal Arts University)

Income tax is prepaid, right?

It is roughly deducted from your salary every month.

So, regarding these deductions:

- Who paid for which insurance?

- How many dependents does someone have?

It’s hard to know these details.

Thus, it’s roughly deducted first, and then in December, during the year-end adjustments,

you declare, “We have this much in deductions.”

This reduces your taxable income,

so you get a refund.

Therefore, those with deductions will receive significant refunds.

Special Thanks OpenAI and Perplexity AI, Inc