「世間的な信用を見る|あなたのクレジットカード情報つつぬけですよ」

〜前回のつづき〜

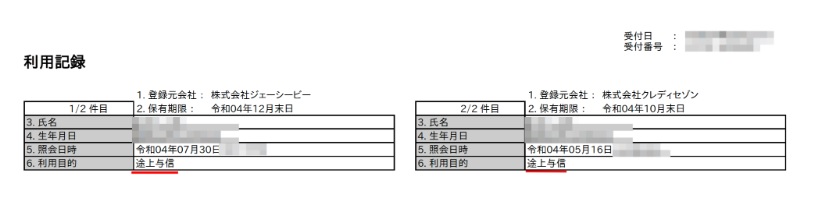

●あなたの信用、誰がチェックしてる?~利用記録で見える、あなたの信用情報の足跡~

利用記録のページというのがあります。

(出典 https://cue-top.com/archives/cic202209)

現在利用している

クレジットカード会社とか

信販会社が

あなたの信用情報を

確認しに来た記録です。

要は

他のクレジットカード会社から

借りてないかという事で

定期的に状況を

チェックしに来てるんですよ。

「ウチはとりあえず50万円

クレジットカードの限度額を使ったけど

他の会社からどのぐらい借りてるのかな?」

とか

「どのぐらい

クレジットカードを作ってるのか?」

とかそういうのを

チェックしに来てるという事です。

これを

『途上与信(とじょうよしん)』

と言います。

そういった事も

全部わかるという事ですね。

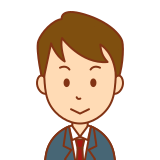

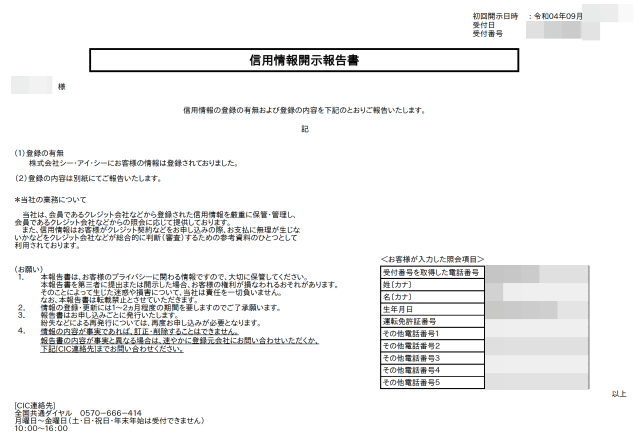

●あなたの信用、チェック済み?~500円で見える、お金の信頼度~

では自分の信用情報は

どうやって見たらいいのか?

一回500円掛かりますが

スマホからでも

簡単に見る事が出来ます。

(出典:CICスマートフォン用HP)

スマートフォンで

アクセスしてください。

『CIC』と検索すれば

一番上に出てくるので

・スマートフォン

・パソコン

から簡単に見る事が出来ます。

(出典:CICスマートフォン用HP)

1回でも自分の信用情報を

見てみるのはいいと思います。

自分のスコアリングが

どうなっているのか確認する

という事ですね。

信用情報機関は

3つ有ると言いましたが

CICだけ確認するだけで

十分じゃないかと思います。

特に

クレジットカードの審査に

落ちた事の有る人は

自分がどう見られてるかというのは

一度確認しておいた方が

いいと思います。

大分見えてくる所があります。

自分のある意味

お金の意味での

世間的な信用を見る事が出来ます。

知っておくと

・クレジットカードの審査でどう見られてるか

・お金を貸す側にとってどう見られてるか

・通らない理由がわかる

非常に勉強になるので

試しに自分の情報というのを

見てみるのもいいかもしれません。

人との信用は大事ですが

お金の信用ももちろんすごく大事なので

出来ればブラックリストに

載らないようにしてもらえたらと思います。

入金が1ヶ月遅れたとか

1回遅れたというのでも

仮にそうなってしまっても

ブラックリストに載っちゃうと

長いんですけど

信用を一定期間積み上げれば

綺麗になるので

「ああ、ブラックリストにのっちゃったよ・・・」

とか

「二回遅れたからもうだめだ・・・」

とか

「クレジットカード審査通らない・・・」

とかそういう事じゃなくて

ちゃんと一定期間

ちゃんと信用を積み上げれば

履歴というのは綺麗になっていくので

覚えておいてもらえれば

よろしいかと思います。

●まとめ

・信用情報は共有されている

→全てのクレジットカード会社で共有されている

・クレジットカードの審査

→必ず『信用情報機関』に問い合わせを出す

・個人信用情報の内容

→氏名から始まって本当に色んな事が載っている

・信用情報機関とは

→・CIC

・全銀協

・JICC

・自分の情報がどんな風に載ってるのか?

→注意するべき所は『入金状況』

・ブラックリストとは?

→異動発生日という欄に

『異動』と掲載されてしまう

・どれぐらいの期間ブラックリストに載るのか?

→大体5年ぐらい

・異動の条件

→(1)返済日より61日以上

または3ヶ月以上の支払い遅延があった者

(2)返済が出来なくなり保証契約ににおける

保証履行が行われた者

(3)自己破産手続き開始決定された者

・大量のクレジットカードを申し込むと

→まとめて借りて持って

逃げようとしてるのかと疑われる

・利用記録のページ

→クレジットカード会社とか信販会社が

信用情報を確認しに来た記録

・自分の信用情報はどうやって見たらいいか?

→CICのホームページで見られる

Special Thanks college president Ryo.

●おまけ

≪≪Chat-GPTくんによる要約→perplexityちゃんによる文章まとめ≫≫

信用情報は、クレジットカード会社や信販会社などが共有し、個人の信用力を判断するために利用されています。信用情報機関にはCIC、全銀協、JICCなどがあり、これらの機関が個人信用情報を管理しています。

クレジットカードの審査には必ず信用情報機関に問い合わせが行われます。利用記録のページでは、クレジットカード会社や信販会社があなたの信用情報を確認しに来た記録が見られます。これは「途上与信」と呼ばれ、他のクレジットカード会社から借りていないかを定期的にチェックするためのものです。

自分の信用情報を確認するには、CICのホームページで500円を支払うことで可能です。特にクレジットカードの審査に落ちたことがある人は、自分のスコアリングを確認することで、どのように見られているかを理解することができます。

また、ブラックリストに載る条件として、返済日より61日以上遅れた場合や自己破産手続きが開始された場合があります。ブラックリストに載ると約5年間影響が出ますが、一定期間良好な信用を積み重ねれば履歴は改善されます。したがって、定期的に信用情報を確認し、適切に管理することが重要です。

Citations:

[1] https://cue-top.com/archives/cic202209

[2] https://spaceshipearth.jp/credit-information/

[3] https://www.cic.co.jp/confidence/index.html

[4] https://www.a-sas.ne.jp/blog/3740/

[5] https://www.cic.co.jp/mydata/

≪≪Chat-GPTくんによる英訳≫≫

~Continuation from the Previous Section~

【Who’s Checking Your Credit? ~ See Your Credit History Footprints ~】

(Source:

Credit card companies and financial institutions you use regularly check your credit information.

In simple terms, they periodically verify whether you have borrowed from other credit card companies.

For example:

– “I’ve used my credit card up to the ¥500,000 limit, but how much has this person borrowed from other companies?”

– “How many credit cards has this person applied for?”

This process is called “Ongoing Credit Monitoring” (途上与信 / Tojo Yosin) and helps companies assess your financial activity.

【Is Your Credit Checked? ~ See Your Financial Trustworthiness for Just ¥500 ~】

How can you check your own credit information?

For ¥500 per inquiry, you can easily check it from your smartphone.

(Source: CIC Smartphone Website)

Simply search for “CIC”, and the official website will appear at the top. You can access it from:

– Smartphones

– Computers

It is a good idea to check your credit information at least once.

There are three main credit reporting agencies, but checking CIC alone is usually sufficient.

If you have ever been denied a credit card, reviewing your credit report can help you understand how financial institutions perceive you.

By knowing your credit status, you can learn:

– How credit card companies evaluate your application

– How lenders assess your financial reliability

– Why your application may have been denied

Financial trust is just as important as personal trust. Avoiding the blacklist is crucial for maintaining financial credibility.

Even if you have missed a payment by one month, it may be recorded, but you can rebuild your credit history over time by maintaining consistent payments.

【Summary】

– Credit information is shared → All credit card companies have access to it.

– Credit card applications → Companies always check with credit reporting agencies.

– What’s included in your credit report? → Personal details and various financial records.

– Main credit reporting agencies:

– CIC

– All Japan Bank Association (Zenginkyo)

– JICC (Japan Credit Information Reference Center Corp)

– Key section to check → “Payment Status” (入金状況).

– What is the Blacklist? → A record of “Irregular Payments” (異動) in your history.

– Blacklist duration → Around 5 years.

– Conditions for being blacklisted:

1. Payment delay of 61 days or more (or over 3 months).

2. Loan guarantee execution due to inability to repay.

3. Bankruptcy declaration.

– Applying for multiple credit cards at once → May raise suspicion of fraudulent intent.

– Usage Record Page → Shows which companies have checked your credit history.

– How to check your credit information? → Visit CIC’s official website.

Checking your credit is an essential step in understanding and improving your financial standing.

Special Thanks OpenAI and Perplexity AI, Inc