「こっちの方が増えた|保険と投資、選び方次第で未来が激変する!」

〜前回のつづき〜

●20年後の1,000万円 vs. 1,850万円~あなたはどっちを選ぶ?~

なぜ積立型の保険全般を

オススメしないのか?

保険は保険

投資は投資

混ぜるなキケン!

です。

具体例をもう少しお話しします。

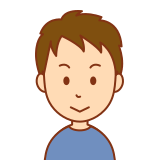

(例1)養老保険の場合

今30歳として

手取りが30万円だとします。

奥さんと子供がいます。

手取りが30万円で

生活費は25万円毎月かかるとすると

毎月5万円残りますよね?

この5万円をどうしようか?

という話です。

「何かあった時に不安だから

貯金しておきたいし

保証も付いてるから

養老保険がいいんじゃない?」

という話で

養老保険に加入したと

するじゃないですか。

・払い損したくない

・リスクが嫌

・投資が怖い

・損する事があるんでしょ?

・保険だったら安心じゃないか!

・絶対払い損しない!

養老保険に加入するというのは

こういう人ですよね?

月々の保険料金は

4万3千円とします。

残りの7千円は

貯金に回しますという事です。

毎月5万円残ったうち

保険に4万3千円

残りの7千円を貯金にします。

(出典:ソニー生命HP)

こうした場合

保険期間の20年間

死亡保証が1千万円なんですね。

もしも

20年の間に亡くなってしまった場合は

1千万円支払われる。

20年後に無事に生きてたら

満期保険で1千万円もらえる。

そして貯金で

168万円自分で貯金した。

(7,000×12×20=1,680,000)

7千円ずつ貯金した分で

168万円貯まるという事ですよね。

(例2)掛け捨ての生命保険の場合

・保険は保険

・投資は投資

分けて行なっている人の場合は

どうかと言うと

(ライフネット生命 HP)

同じように

毎月5万円残る分から

月々の保険料

掛け捨てのが5千円

残りの4万5千円は

投資に回したとする。

そうすると20年間

死亡保証は3800万円付くんですよね。

ここですよね。

月々5千円掛けてるだけで

死亡保証は3800万円付くんですよ。

さっきのケースだと

1千万円でしたよね。

掛け捨てだと3800万円付く。

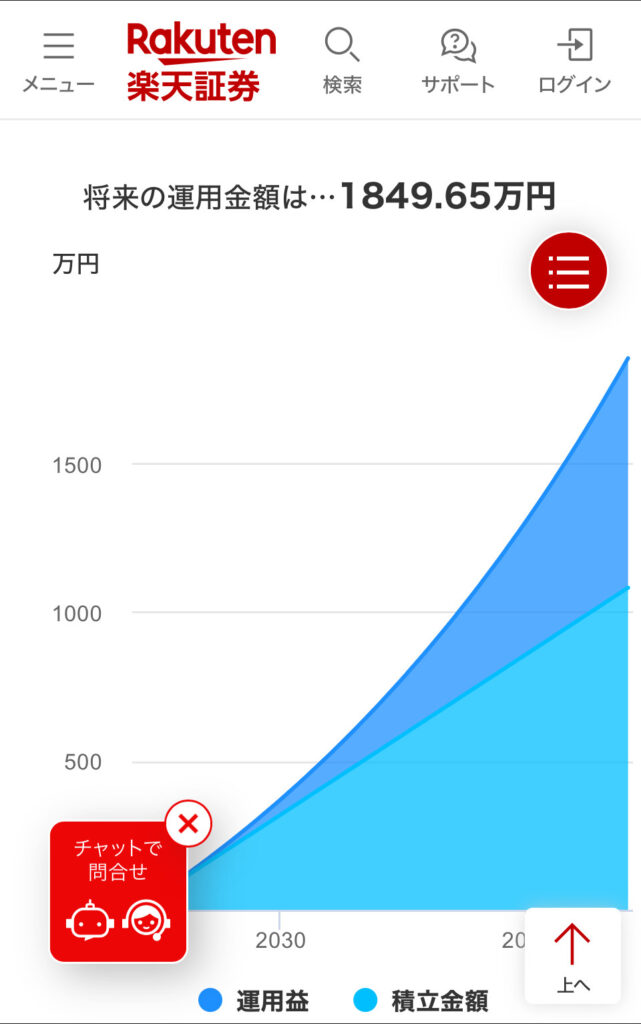

そして20年後に

運用利回り5%で計算すると

資産は1850万円になるんですよ。

毎月4万5千円を

年利5%で運用した場合

という事です。

楽天かんたんシミュレーションで

計算したんですけど

残った4万5千円を

20年間5%で運用しつづけると

1850万円になる。

トータルで

死亡保証もこっちの方が多いし

資産もこっちの方が増えた

という事になります。

〜〜〜つづく〜〜〜

Special Thanks college president Ryo.

●おまけ

≪≪Chat-GPTくんによる要約→perplexityちゃんによる文章まとめ≫≫

保険と投資を分けて考えることの重要性を示す具体例があります。まず、養老保険の場合を考えてみましょう。30歳で手取り30万円、生活費が25万円の場合、毎月5万円が残ります。この中から4万3千円を保険料に充て、残りの7千円を貯金に回します。20年間で死亡保障は1000万円、満期保険金も1000万円となり、貯金で168万円が貯まります。

一方、掛け捨て生命保険と投資を組み合わせた場合、月々5千円を保険料に充て、残りの4万5千円を投資に回します。20年間で死亡保障は3800万円となり、年利5%で運用すると投資資産は1850万円に達します。

この比較から、保険と投資を分けて考えることで、より効果的な資産形成と保障が可能であることがわかります。保険は保険、投資は投資と分けることで、リスク管理と資産増加を同時に実現できます。

Citations:

[1] https://reaho.net/magazine/erabikata/hoken_toushi/

[2] https://www.acn-fudosan.co.jp/column/archives/122

[3] https://moneiro.jp/media/article/variable-insurance-investment

[4] https://adviser-navi.co.jp/watashi-ifa/column/13592/

[5] https://my-best.com/articles/411

[6] https://money-guide.chibabank.co.jp/column_insurance/comparison_investment/

[7] https://www.meijiyasuda.co.jp/find2/light/knowledge/list/61.html

[8] https://www.wealthnavi.com/wealthguide/articles/1034

≪≪Chat-GPTくんによる英訳≫≫

~Continuing from the previous discussion~

【¥10 million vs. ¥18.5 million in 20 years – Which would you choose?】

Why we don’t recommend savings-based insurance plans in general

Insurance is insurance, investment is investment.

Don’t mix them!

Let me explain with a couple of examples.

Example 1: Endowment Insurance

Let’s assume you’re 30 years old with a take-home salary of ¥300,000 per month.

You have a wife and children.

Your monthly living expenses are ¥250,000, so you have ¥50,000 left over each month.

The question is, what should you do with this ¥50,000?

You might think:

– “I’m worried about what might happen, so I want to save up.”

– “Endowment insurance sounds good because it offers both savings and coverage.”

You decide to enroll in an endowment insurance plan.

– You don’t want to lose money.

– You dislike risk.

– You’re scared of investing.

– You think you might lose money.

– Insurance feels safer, right?

– You believe you won’t lose anything with insurance.

This is the mindset of someone who would join endowment insurance, right?

– Monthly insurance premium: ¥43,000

– The remaining ¥7,000 is put into savings.

Out of the ¥50,000 you have each month:

– ¥43,000 goes to insurance,

– ¥7,000 is saved.

In this case, the insurance provides a death benefit of ¥10 million over the 20-year policy period.

– If you pass away during the 20 years, ¥10 million is paid out.

– If you survive the 20 years, you get the ¥10 million as a maturity benefit.

– You also saved ¥168,000 on your own (¥7,000 × 12 × 20 = ¥1,680,000).

Example 2: Term Life Insurance with Investment

Insurance is insurance, investment is investment.

What about people who separate their insurance and investment?

Let’s assume the same scenario:

– Monthly insurance premium for term life: ¥5,000

– The remaining ¥45,000 is invested.

Over the 20 years:

– The death benefit is ¥38 million, which is significantly higher than the endowment insurance’s ¥10 million.

– And, if you invest the remaining ¥45,000 at an annual return of 5%, after 20 years, your investment grows to ¥18.5 million.

The total death benefit is higher with this approach, and the accumulated wealth grows much more.

Here’s how it works:

– Monthly premium for term life insurance: ¥5,000

– Investment: ¥45,000

– With a 5% annual return over 20 years, the investment would grow to ¥18.5 million.

So, the total death benefit and accumulated wealth are both much higher with the term life insurance plus investment strategy.

Special Thanks OpenAI and Perplexity AI, Inc