管理人オススメコンテンツはこちら

「超低リスクハイリターンな運用|あなたの年金、もっと賢く育てませんか?」

〜前回のつづき〜

● 人生100年時代に備える最強の資産運用

もう少し繰下げ受給について

掘り下げてみましょう。

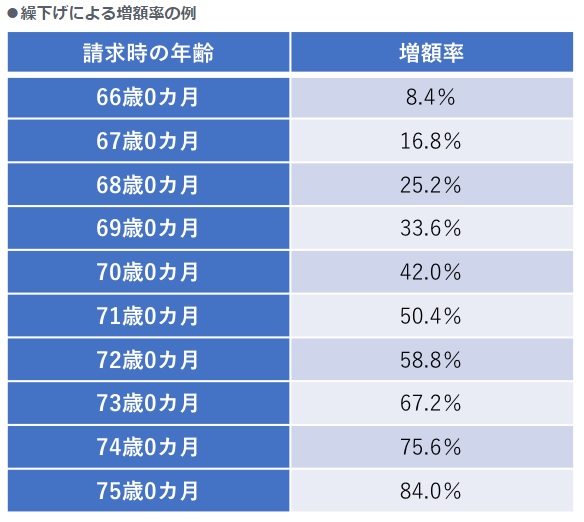

65歳から年金受給時期を

1ヶ月後ろにズラすごとに

年金受給額が0.7%増えるんですよ。

受給を1年遅らせると

年金受給額が8.4%増えるんですね。

0.7%✖️12ヶ月=8.4%

もらえる年金が

8.4%増えるという事です。

最大10年遅らせると

年金受給額が84%増えるんですね。

という事は当初の年金受給額の

184%で受け取る事が出来るという事になります。

自分の年金資産を

年利8.4%確定で運用できる

超低リスクハイリターン投資なんですよ。

意味わかりますか?

株式:3割

債券:7割

に分けて投資したとすると

年利せいぜい3〜4%がいいところだと

言ってましたよね?

株式や債券の割合を入れたら

あれだけ減ってしまうという

マイナスになってしまうという

リスクを受け入れた状態でも

せいぜい年間3%前後がいいとこだと。

それが受給を一年間遅らせるだけで

年金受給額が8.4%増えるんですよ。

という事は

自分の年金資産を

年利8.4%確定で運用出来るという

超低リスクハイリターンな

運用になるんですよね。

わかりますか?

もしも65〜69歳の間に

亡くなってしまったらどうなのか?

65歳で受け取れるものを65歳で受け取らずに

70歳で受け取る事にした場合

「この5年の間に亡くなってしまったら

損しちゃうんじゃないか!

どうしてくれるんだ!」

という話になると思うんですけど

もしも65〜69歳の間に

亡くなってしまったとしても

本来受給出来たはずの年金を

受け取れるというだけなので

損しないんですよ。

本人は亡くなってるので

受け取る事は出来ないんですけど

遺族年金ということで

これまでの年金はもらえるんですよ。

例えば

68歳で亡くなったとすると

65〜68歳でもらえたはずの年金というのは

家族が受け取れるんですよ。

だから損しないんですよね。

損するのはどういう事かというと

受給開始すぐに亡くなっちゃうパターン

というだけですね。

71〜72歳ぐらいの

受給開始直後に亡くなってしまう

という場合だけちょっと損してしまう。

だから楽しく長生きしましょう。

〜〜〜つづく〜〜〜

Special Thanks college president Ryo.

●おまけ

≪≪Chat-GPTくんによる要約→perplexityちゃんによる文章まとめ≫≫

人生100年時代における年金の繰下げ受給は、非常に有利な選択肢です。65歳から年金受給を1ヶ月遅らせるごとに0.7%増加し、1年遅らせると8.4%も増えます。10年遅らせると、受給額は184%に達します。これは年利8.4%で運用するのと同等であり、超低リスクで高リターンな資産運用と言えます。

さらに、65歳から75歳の間に亡くなった場合でも、遺族が本来受給できた年金を受け取ることができるため、実質的な損失はありません。ただし、71歳や72歳で受給を開始した直後に亡くなると、若干の損失が生じる可能性があります。したがって、楽しく長生きすることを目指しつつ、繰下げ受給を検討することが賢明です。

Citations:

[1] https://www.orixbank.co.jp/column/article/194/

[2] https://www.bk.mufg.jp/column/events/secondlife/b0025.html

[3] https://www.bk.mufg.jp/column/events/secondlife/b0035.html

[4] https://www.pfa.or.jp/nenkin/nenkinkyufu/nenkinkyuufu03.html

[5] https://www.mhlw.go.jp/nenkinkenshou/generation/50_60.html

[6] https://www.mizuho-sc.com/beginner/useful/system01/pension_when.html

[7] https://www.nenkin.go.jp/service/jukyu/roureinenkin/jukyu-yoken/20150401-02.html

[8] https://www.nenkin.go.jp/service/jukyu/roureinenkin/jukyu-yoken/20140421-01.html

≪≪Chat-GPTくんによる英訳≫≫

~Continuation from the previous section~

【The Best Asset Management Strategy for the 100-Year Life Era】

Let’s take a closer look at deferring pension payments.

If you delay receiving your pension from age 65, every month you delay increases the pension amount by 0.7%.

Delaying the pension by one year increases the pension amount by 8.4%.

0.7% × 12 months = 8.4%

This means your pension will increase by 8.4%.

If you defer receiving it for a maximum of 10 years, your pension amount increases by 84%.

In other words, you’ll be able to receive 184% of the original pension amount.

[Source: https://money-bu-jpx.com/news/article039875/]

This is equivalent to managing your pension assets with a guaranteed annual return of 8.4%, which is an ultra-low-risk, high-return investment.

Do you understand what this means?

If you invest in a portfolio with 30% in stocks and 70% in bonds, you might expect an annual return of around 3-4% at best, right?

Even after accepting the risks of potential losses from including stocks and bonds, a 3% annual return is typically considered good.

But by simply delaying your pension for one year, your pension amount increases by 8.4%.

This means you can essentially manage your pension assets with a guaranteed return of 8.4% annually.

It’s an ultra-low-risk, high-return investment.

Do you see the benefit?

Now, what happens if you pass away between ages 65 and 69?

Let’s say you decide not to receive your pension at 65 and plan to start receiving it at 70 instead.

You might think, “What if I die during those five years? Won’t I lose out? What then?”

Well, even if you pass away between 65 and 69, you won’t lose anything.

Although you won’t personally receive the pension, your family will receive the pension as a survivor benefit.

For example, if you pass away at 68, the pension you would have received between ages 65 and 68 will go to your family.

So, there’s no loss in that case.

The only scenario where you would lose is if you pass away right after you start receiving the pension, such as at 71 or 72.

That’s the only situation where you might lose a bit.

So, let’s aim to live long and enjoy life!

Special Thanks OpenAI and Perplexity AI, Inc