管理人オススメコンテンツはこちら

「正しい保険の見極め方|あなたの保険は本当にお得?」

今日は【貯める力】

もうだまされない!

個人年金保険の節税効果を考慮した

「正しい保険の見極め方」

についてお話しします。

知り合いが相談を受けたそうです。

「将来に備えて個人年金保険を検討しています。

個人年金保険は節税効果が有るという事を知りました。

ほとんどの保険はいらないとの事ですが

個人年金保険の節税効果を考慮すると

利回り5〜10%ぐらいになり

やらないと損だと思いますがどうでしょうか?」

とのこと。

●個人年金保険は不要

これはずっと言ってます。

個人年金保険は超低利回りであり

今回のケースのように

勘違いする人は多いんですよ。

「節税効果を考慮すると

利回り5〜10%ぐらいになり」

とおっしゃってますが

これは利回りの計算を

間違えてるんですよ。

これは個人年金保険について

過去にお話ししています。

ここにも全部書いてるので

チェックしてほしいと思います。

今日は個人年金保険についての

説明をしながら

「この保険はお得じゃないのか?」

とか

「自分の契約している保険はお得じゃないのか?」

とか

「この保険は利回りいいんじゃないか?」

とか

本当に商品ごとに沢山の質問を頂きます。

今回は個人年金の節税効果を考慮しながら

どの保険にも通用する

「正しい保険の見極め方」

についてお話しします。

貯蓄型の保険がなぜ不要なのか?

どういう計算をしたら全部に応用がきくのか?

これらをお話ししていきます。

●個人年金のおさらい

特徴は2つです。

特徴(1)私的年金である。

公的年金というのは国民年金とか

会社員の人であれば強制で入ってる厚生年金とか

国が運営している年金の事ですよね。

対象者は強制的に加入する。

私的年金というのは

・iDeCo

・企業年金

・個人年金保険

など任意加入な訳です。

公的年金だけじゃ足りない

という人の為の

上乗せ部分の年金だと

思ってもらえればいい。

ひと口に個人年金保険と言っても

・受給期間

・受給額

これは商品によって

まちまちなんですよ。

受給期間というと

5年もらえるのかとか

10年間の有期なのか

一定期間もらえるだけなのか

それとも終身

=亡くなるまでずっともらえるのか

受給額にしても

契約する時に確定するのか

それとも受給する時にならないと

わからないのか

ここは自分でアレンジする事になります。

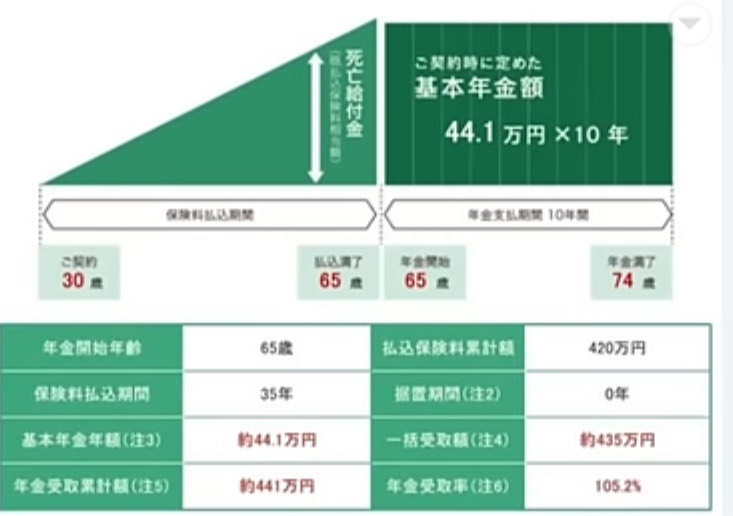

サンプルイメージとしてなんですけど

この保険の場合であれば10年有期で受け取る。

契約時に受給額が確定するタイプなんですね。

こういうタイプの個人年金保険なんですね。

このシミュレーション結果なんですけど

30〜65歳で総額420万円支払うんですね。

35年✖️12ヶ月✖️1万円=420万円

そして65歳からの10年間で総額441万円を受け取る。

年金受け取り率というのは105%になるんですね。

441万円÷420万円=1.05

圧倒的に低利回りなんですね。

高利回り商品に溢れていた

一昔前であればいざ知らず

今は超低金利時代な訳ですよね。

この個人年金保険に

今高利回りを求めてるというユーザーって

あまりいないんですよね。

みんな節税効果というのを

狙ってるんですね。

この保険屋のセールストークに

騙されてるというか

言いくるめられちゃってるんです。

〜〜〜つづく〜〜〜

Special Thanks college president Ryo.

●おまけ

≪≪Chat-GPTくんによる要約→perplexityちゃんによる文章まとめ≫≫

この投稿では、個人年金保険の節税効果と実際の利回りについて説明されています。著者は、個人年金保険が一般的に不要であると主張し、節税効果を考慮しても利回りが5〜10%になるという考えは誤りであると指摘しています。

個人年金保険は私的年金の一種であり、受給期間や受給額は商品によって異なります。具体的な例として、35年間で420万円を支払い、65歳から10年間で441万円を受け取るケースが挙げられています。この場合、年金受け取り率は105%ですが、実質的な利回りは非常に低いことが示されています。

現在の超低金利時代では、高い利回りを期待するのは現実的ではなく、多くの人が節税効果を狙って加入していますが、保険会社のセールストークに惑わされている可能性があります。著者は、保険の正しい見極め方や貯蓄型保険が不要な理由についても触れています。

Citations:

[1] https://money-career.com/article/636

[2] https://www.f-l-p.co.jp/knowledge/62957

[3] https://www.hokende.com/life-insurance/pension/basic_info/select_return_rate

[4] https://www.d-frontier-life.co.jp/products/index_choice.html

[5] https://life.insweb.co.jp/nenkin/yotei-riritsu.html

[6] https://hoken-room.jp/pension/11666

[7] https://www.daiwa.jp/lp_dc/ideco/column/article_130/

≪≪Chat-GPTくんによる英訳≫≫

Today’s Topic: “Saving Power”

No More Being Deceived!

“How to Properly Assess Insurance” Considering the Tax Benefits of Individual Annuity Insurance

Today, I will discuss how to properly assess insurance by taking into account the tax benefits of individual annuity insurance.

A friend reached out for advice.

They said:

“I’m considering individual annuity insurance to prepare for the future. I’ve learned that individual annuity insurance has tax benefits. Although most insurances are unnecessary, considering the tax benefits of individual annuity insurance, the returns might be around 5-10%. I feel like I’d be at a loss if I don’t go for it. What do you think?”

【Individual Annuity Insurance is Unnecessary】

This is something I’ve been saying all along. Individual annuity insurance has extremely low returns, and many people misunderstand it, as in the case mentioned above.

They mentioned, “Considering the tax benefits, the returns might be around 5-10%,” but they are miscalculating the returns.

I have discussed individual annuity insurance in the past. You can check everything here:

https://www.m-c-f-m.com/2023/12/26/67-%e5%80%8b%e4%ba%ba%e5%b9%b4%e9%87%91%e4%bf%9d%e9%99%ba%e3%81%af%e8%a6%81%e3%82%89%e3%81%aa%e3%81%84%ef%bc%88%ef%bc%91%ef%bc%89/

I want you to check it out because everything is written there.

Today, while explaining individual annuity insurance, I received many questions such as:

- “Isn’t this insurance a good deal?”

- “Isn’t the insurance I’ve contracted a good deal?”

- “Doesn’t this insurance have a good return?”

Since I receive numerous questions for each product, today I will talk about the “Proper Way to Assess Insurance” that applies to all insurances while considering the tax benefits of individual annuities.

I will explain why savings-type insurance is unnecessary and how to perform calculations that can be applied universally.

【Review of Individual Annuities】

There are two main features.

Feature (1): It is a Private Pension.

Public pensions include the National Pension and, for company employees, the compulsory Employees’ Pension, which are pensions managed by the government.

Participants are required to join.

Private pensions include:

- iDeCo

- Corporate pensions

- Individual annuity insurance

These are voluntary.

Think of them as supplemental pensions for those who feel that public pensions alone are insufficient.

Even though it’s called individual annuity insurance, aspects like:

- Benefit Period

- Benefit Amount

vary depending on the product.

Regarding the benefit period, it could be:

- Receiving payments for 5 years

- A fixed term of 10 years

- Receiving payments only for a certain period

- Lifetime (receiving payments until death)

As for the benefit amount:

- It might be determined at the time of contract

- Or it might not be known until you start receiving benefits

You will need to arrange these according to your preferences.

As a sample image:

https://www.meijiyasuda.co.jp/find3/shisankeisei/list/unyounenkin

In the case of this insurance, benefits are received for a fixed term of 10 years. It’s the type of individual annuity insurance where the benefit amount is determined at the time of contract.

Here’s a simulation result:

- From age 30 to 65, you pay a total of 4.2 million yen.

- 35 years × 12 months × 10,000 yen = 4.2 million yen

- From age 65, you receive a total of 4.41 million yen over 10 years.

The pension receipt rate is 105%.

4.41 million yen ÷ 4.2 million yen = 1.05

This is an overwhelmingly low return.

Back in the day when high-return products were abundant, it might have been different, but now we’re in an era of ultra-low interest rates.

There aren’t many users seeking high returns with this individual annuity insurance anymore. Most people are aiming for tax benefits.

They are either being deceived by insurance sales pitches or being persuaded into it.

Special Thanks OpenAI and Perplexity AI, Inc